13.12.2021г.

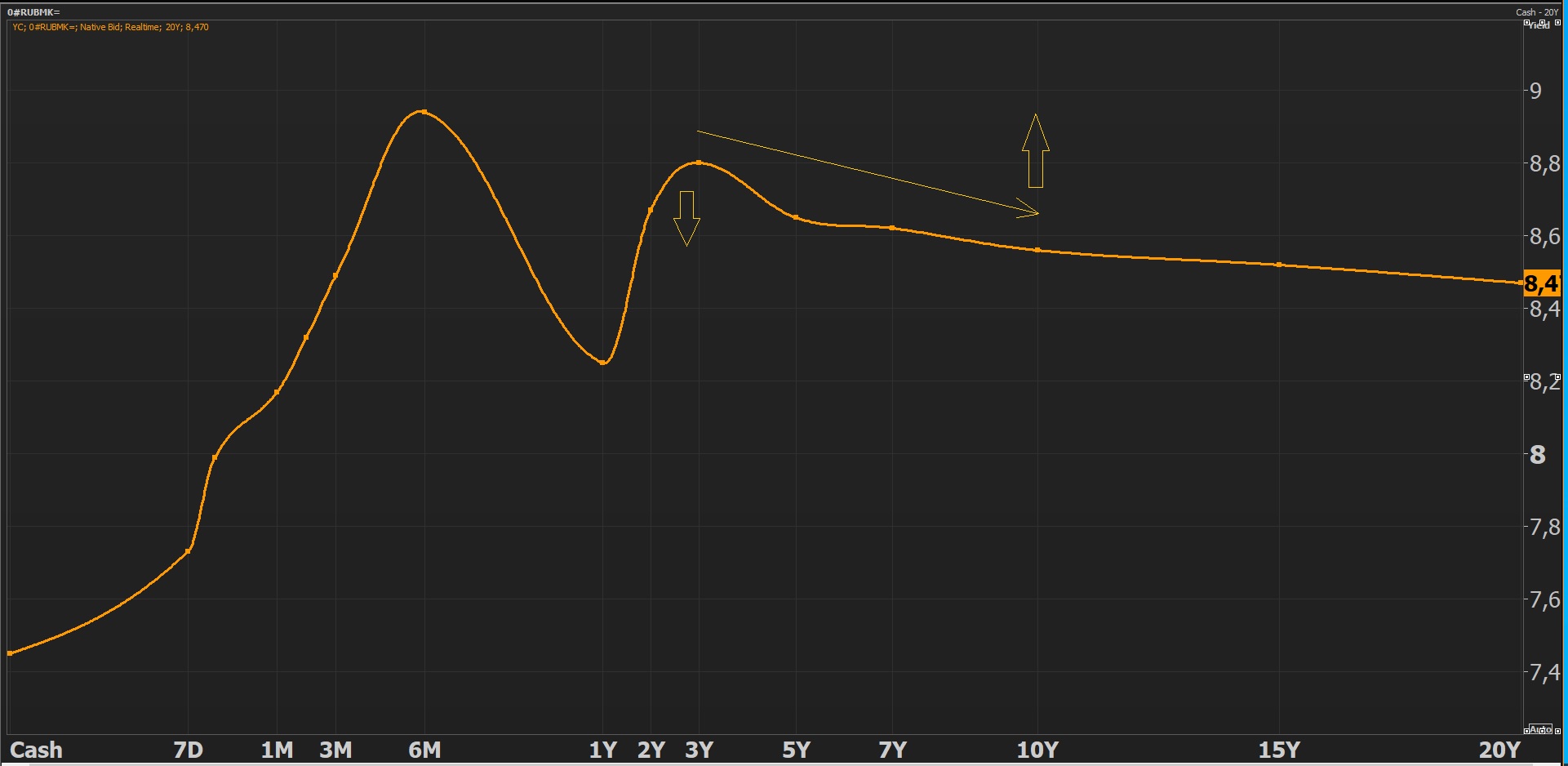

Долговой российский рынок замер в ожидании решения ЦБ РФ 17 декабря. Судя по кривой доходности ОФЗ (см.график) ожидания эти какие-то… противоречивые. Кривая с 3х лет инверсирована, т.е. имеет отрицательный наклон. Доходность бумаги с 2-3х летней дюрацией выше 10ти леток на 0.3-0.4%. По-видимому ожидания таковы, что вот ставку поднимут еще немного, а потом наверняка будут снижать. Нам представляется, что мнение это ошибочное, и не учитывает то, что инфляция в РФ носит не монетарный, а структурный характер(см.литературу) и основной вес имеет инфляция издержек. Причины сто раз названы: отсутствие конкуренции, тарифы монополий, неэффективность госсектора, зависимость от импорта по широкому спектру товаров. Поэтому никакого снижения ставки после ее подъема не будет, инфляция 6-7% это НОРМА, а вот те 3-4%, которые были, это АНОМАЛИЯ для архаичной российской экономики.

Есть идея как попытаться заработать на этом вью на рынок (разумеется, если его разделяют)! Если вышеуказанное предположение верно, то кривая должна принять т.н. нормальный вид, т.е. иметь положительный наклон в части 2-10 лет. А это означает, что ставки 2-3 года должны снизиться(или остаться), а вот доходности длинных бумаг – вырасти. Предположим, что это история ближайших месяцев, допустим рынок в течение этого времени «осознает». Вы не хотите рисковать напропалую, поэтому спред вам в руки. Можно сыграть на спреде, это называется «flattening effect», если мне память не изменяет. Можно занять 230ю ОФЗ через РЕПО с ЦК на 3 месяца (это максимум срока с ЦК, можно длиннее — междилерское РЕПО), продать этот папир, а на вырученные деньги купить 2-3 летнюю бумагу. Внимание важно! Купить короткой надо больше из-за мЕньшей дюрации и разных купонов, коэффициенты пересчета поищите в учебниках, например, в «Рынке облигаций» Ф.Фабоцци. Купон, недополученный от шорта проданной ОФЗшки, вам возместит купленная, а цены проданной/купленной бумаг и будут чистым ценовым спредом. Постройте модельку «что-если», то увидите: если идея верна заработать получится нормально, например, если доходности по длине вырастут куда-нибудь на 9%+. А потерять много – не потеряете, хотя можно, если текущий спред останется или еще расширится. Но… это рыск, как без него, без него только безрисковая ставочкаJ. Прогноз здесь очень важен.

Резюме. Спред на ОФЗ «купить 2-3 года – продать 10 лет» выглядит громоздко, но… что делать? Зато он реально осуществим. Ликвидного рынка фьючерсов на ОФЗ так и не получилось на Мосбирже, не будем о причинах «неприживаемости» инструментов на росбирже. А неэффективности на рынке облигаций в РФ довольно редкое явление. Грех не попытаться красиво сыграть, а?

Михаил Алтынов, директор по инвестициям АО “ИК “Питер-Траст”.